8 per mille | www.salvadanaio.info - Italialaica

Vediamo tutto quello che c’è da sapere a proposito dell’8 per mille, una percentuale d’imposta fissa che non tutti sanno a cosa serve

Chi non ha mai sentito parlare della famosa imposta 8 per mille? Tutti noi, almeno una volta nella vita, abbiamo sentito o conosciuto tramite le tv (grazie ai tantissimi spot in passato e anche oggi vengono trasmessi e continuano a essere trasmessi in tv) la famosa imposta, spesso associate alla Chiesa cattolica. Ma cosa rappresenta esattamente questo 8 per mille? Chi può effettivamente beneficiare di questa imposta? Vediamo tutto quello che c’è da sapere a riguardo.

Ecco cos’è e come funziona il famoso 8 per mille

L’8×1000 rappresenta la quota dell’imposta fissa sui redditi delle persone fisiche (IRPEF) che può essere destinata allo Stato o a una confessione religiosa tramite la dichiarazione dei redditi. Le risorse raccolte attraverso questa opzione devono essere impiegate dai beneficiari (Stato o confessioni religiose) per scopi definiti dalla legge. Questa disposizione è nata in seguito al Concordato con la Chiesa Cattolica e alle Intese con altre confessioni religiose.

L’opzione dell’8 per mille ha origine nel 1984, quando il Concordato tra la Repubblica Italiana e la Chiesa Cattolica interrompe i trasferimenti diretti per il sostegno del clero e dell’edilizia di culto, introducendo questo nuovo metodo di finanziamento. La legge di attuazione 222/1985 consente ai cittadini contribuenti di destinare l’8 per mille della propria IRPEF allo Stato o alla Chiesa Cattolica. Le quote non specificate vengono distribuite in base alle preferenze indicate.

In seguito all’approvazione della legge di attuazione 222/1985, che consente ai cittadini di destinare l’8 per mille della propria IRPEF allo Stato o alla Chiesa Cattolica, altre confessioni religiose riconosciute come enti giuridici pubblici hanno stipulato accordi con lo Stato. Questi accordi consentono loro di partecipare all’opzione dell’8 per mille e stabiliscono le modalità di utilizzo delle risorse.

Negli anni successivi, lo Stato ha stipulato accordi simili anche con altre confessioni religiose, inclusi le Assemblee di Dio nel 1986, la Chiesa Valdese e i Luterani nel 1995, gli Avventisti e le Comunità Ebraiche nel 1996. Nel 2000, sono state firmate intese anche con l’Unione Buddista Italiana e i Testimoni di Geova, anche se queste ultime non sono ancora state ratificate dal Parlamento. I Battisti, nel 1993, hanno firmato un’intesa con lo Stato ma hanno scelto di non ricevere l’8 per mille.

Il meccanismo dell’8 per mille sembra essere trasparente: ogni cittadino che presenta la dichiarazione dei redditi può decidere se destinare l’8% della propria IRPEF allo Stato, alla Chiesa Cattolica o a una delle altre confessioni religiose menzionate, oppure scegliere di non effettuare alcuna scelta.

Tuttavia, è proprio in quest’ultima opzione che si nasconde il lato “non trasparente” della questione: le quote dell’8 per mille non assegnate (che costituiscono la maggioranza) non vengono mantenute nel gettito fiscale ordinario, come ci si potrebbe aspettare, ma vengono comunque ridistribuite tra i sette beneficiari, seguendo la proporzione delle scelte effettuate da coloro che hanno deciso di esercitare l’opzione.

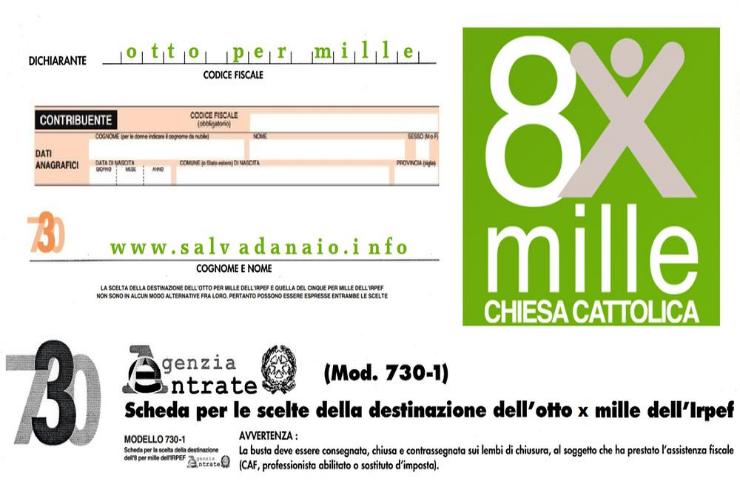

In ogni caso, qualunque cittadino contribuente ha la possibilità di destinare l’8 per mille a uno dei beneficiari indicati, compilando il modulo 730-1 da allegare alla dichiarazione dei redditi, se obbligati a presentarla, o separatamente. Nel secondo caso, è possibile consegnare il modulo in busta chiusa presso un ufficio postale (senza costi aggiuntivi) o una struttura autorizzata (CAF, commercialista).

Per indicare la scelta desiderata, è sufficiente firmare nel riquadro corrispondente al nome del beneficiario. A partire dalla dichiarazione dei redditi relativa all’anno fiscale 2019, i cittadini che optano per l’8 per mille a favore dello Stato possono specificare la finalità desiderata tra le opzioni previste dalla legge, tra cui aiuti per la fame nel mondo, interventi in caso di calamità naturali, assistenza ai rifugiati, salvaguardia del patrimonio culturale e miglioramento delle strutture scolastiche.

L’8 per mille non sostituisce il cinque per mille né il due per mille: i contribuenti possono effettuare tutte e tre le destinazioni contemporaneamente durante la presentazione della dichiarazione dei redditi.

Ma cosa sono il 2 per mille e il 5 per mille?

Il 5 per mille

Il 5 per mille è una quota dell’imposta sul reddito delle persone fisiche che i contribuenti possono destinare, secondo principi di sussidiarietà fiscale, a enti non profit e iniziative sociali dei comuni iscritti nell’elenco dei beneficiari tenuto dall’Agenzia delle Entrate. Questa opzione è stata introdotta dalla legge finanziaria del 2006 (articoli 337-340, Legge 266/05) e confermata nelle successive leggi finanziarie; nel 2014 è stata definitivamente stabilizzata (articolo 1, comma 154, Legge 190/14). Il meccanismo del 5 per mille è stato rinnovato con il decreto legislativo 111/2017 nell’ambito della Riforma del Terzo Settore, e le regolamentazioni sono state successivamente definite tramite il DPCM del 23 luglio 2020 (Gazzetta Ufficiale del 17 settembre 2020).

Le finalità del 5 per mille sono chiaramente stabilite dalla legge. Possono usufruire di questo beneficio gli enti non profit (oltre ad alcune amministrazioni pubbliche) la cui attività rientra nelle finalità definite dalla legge e che possono quindi accreditarsi presso un’apposita amministrazione; i Comuni sono inclusi tra i beneficiari, ma sono vincolati a destinare le risorse alle proprie attività sociali. È responsabilità delle organizzazioni non profit informarsi per individuare la finalità più idonea e avviare il processo di accreditamento.

Possono beneficiare del 5 per mille gli enti no profit attivi nei settori indicati e, in dettaglio:

Riquadro “Sostegno degli enti del terzo settore iscritti al RUNTS”

– A partire dal 2023, gli enti del Terzo Settore iscritti nel registro unico nazionale del Terzo Settore, inclusi le cooperative sociali, escluse le Imprese sociali di natura societaria.

Riquadro “Ricerca scientifica e universitaria”

– Enti di istruzione e ricerca.

Riquadro “Ricerca sanitaria”

– Istituti di Ricovero e Cura a Carattere Scientifico;

– Enti e istituzioni impegnati in attività di ricerca sanitaria con orientamento traslazionale.

Riquadro “Sostegno delle associazioni sportive dilettantistiche”

– Associazioni Sportive Dilettantistiche con riconoscimento sportivo da parte del CONI, affiliate a una Federazione sportiva o a un ente sportivo nazionale, che offrono programmi di avviamento sportivo per minori, anziani over 60 o persone svantaggiate.

Riquadro “Attività di tutela, promozione e valorizzazione dei beni culturali e paesaggistici”

– Enti impegnati nella tutela, promozione e valorizzazione dei beni culturali e paesaggistici.

Riquadro “Sostegno degli enti gestori delle aree protette”

– Enti che gestiscono aree protette.

Inoltre, alcuni enti pubblici:

– Comuni;

– Istituti universitari e di ricerca;

– Istituti di Ricovero e Cura a Carattere Scientifico e altri istituti sanitari pubblici con finalità di ricerca orientata alla pratica clinica;

– Istituti controllati dal Ministero dei Beni e delle Attività Culturali e del Turismo e dotati di autonomia speciale.

Il 2 per mille

Il 2 per mille destinato alla cultura rappresenta una parte dell’imposta sul reddito delle persone fisiche che i contribuenti possono scegliere di destinare alle associazioni culturali, in linea con i principi di sussidiarietà fiscale. Questa opzione è stata introdotta per la prima volta nel 2016 ed è stata riproposta – in via sperimentale – nel 2021. Sono idonee a ricevere il 2 per mille le associazioni che sono attive da almeno cinque anni e che hanno indicato nel proprio statuto o atto costitutivo l’impegno nell’organizzazione o promozione di iniziative culturali.